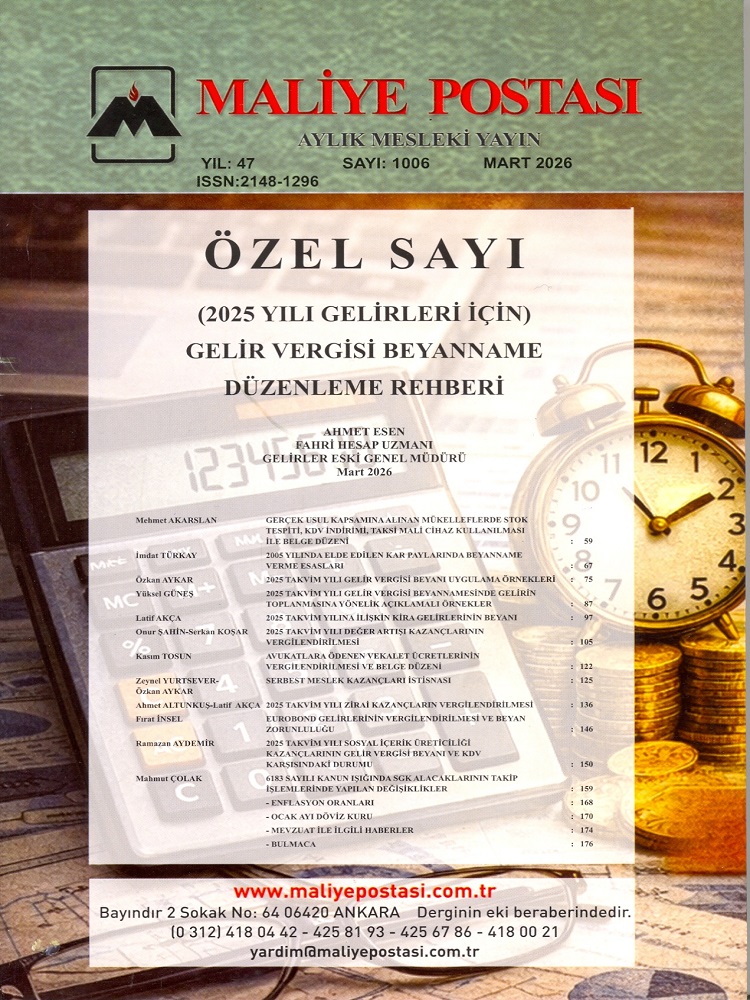

Maliye Postası Dergisi

YURT DIŞINDAKİ FİRMALARDAN ELDE EDİLEN ÜCRETİN VERGİLENDİRİLMESİ

İmdat TÜRKAY

1. Giriş

Yurtdışında bulunan ve uluslararası düzeyde faaliyet gösteren firmalar Ülkemizde bazı durumlarda irtibat bürosu açmak suretiyle çalıştırdıkları kişilere döviz olarak ücret ödemekteler, bazen de Türkiye’de bir irtibat ofisi açmadan kişilerle sözleşme imzalamak suretiyle aldıkları hizmet karşılığında, kişilere tevkifatsız olarak ücret ödemektedirler. Bu durumda ise yurtdışındaki firmalardan Türkiye’de sundukları hizmetin karşılığı olarak ücret elde eden kişilerin, bu ücret gelirlerinin nasıl vergilendirileceği ve tevkifatsız olan bu ücret geliri için yıllık beyanname verilip verilmeyeceği konusu gündeme gelmektedir.(2)

2. Yabancı şirketlerin Türkiye’de açtığı irtibat ofisinde çalışanlara ödenen ücretin vergilendirilmesi

Gelir Vergisi Kanununun 23/14. maddesinde yer alan düzenlemeye göre; kanuni ve iş merkezi Türkiye’de bulunmayan dar mükellefiyete tabi kurumların bünyesinde çalışan tam mükellef/dar mükellef hizmet erbabına ödenen ücretin gelir vergisinden istisna edilebilmesi için;

Türkiye’de hizmet arz eden gerçek kişinin bağlı olduğu işverenin dar mükellef kurum olması, bu kurumun da Türkiye’de hiçbir şekilde kazanç elde edecek şekilde faaliyette bulunmaması,

Dar mükellef kurumda çalışan kişinin hizmet erbabı ve yapılan ödemenin de ücret niteliğinde olması,

Dar mükellef kurumun Türkiye’deki personeline yapılacak ödemenin bu kurumun yurtdışı kazançlarından karşılanması,

Ücretin döviz olarak ödenmesi,

Ödenen ücretin dar mükellef kurumun Türkiye’deki hesaplarına gider olarak kaydedilmemesi,

şartlarının bir arada mevcut olması gerekmektedir. Benzer şekilde, Bölgesel Yönetim Merkezlerine istisna hükmünün uygulanabilmesi için aşağıdaki şartların mevcut olması gerekmektedir.

İşveren sıfatıyla ücret ödemesinde bulunan kurumların, Türkiye’de kanuni ve iş merkezinin bulunmaması (Türkiye’de kanuni ve iş merkezi bulunmayan kurumların ise tam mükellef oldukları Devlette hangi statüyü taşıdıkları, tüzel kişiliklerinin bulunup bulunmadığı herhangi bir iktisadi işletmelerinin varlığı ya da yokluğu önem taşımayacaktır.),

Dar mükellef kurumda çalışan kişinin hizmet erbabı (ücretli) ve yapılan ödemenin ücret olması,

Dar mükellef kurumun ücret ödemesi yaptığı hizmet erbabının Ekonomi Bakanlığından alınan izne istinaden kurulan bölgesel yönetim merkezlerinde faaliyet izni kapsamında istihdam edilmesi,

Dar mükellef kurumun Türkiye’deki personeline yapılacak ödemenin bu kurumun yurt dışı kazançlarından karşılanması,

Ücretlerin döviz olarak ödenmesi.

Yukarıda belirtilen şartları taşımayan ücret gelirleri tevkifatsız olarak elde edildiği için mutlaka yıllık beyanname ile beyan edilmesi gerekmektedir.

Gelir Vergisi Kanununda, tevkifata tabi olmayan ücretler belirtilmiş ve vergi tevkifatının yapılmadığı durumlarda ücret gelirlerinin yıllık beyanname ile beyan edileceği hüküm altına alınmıştır. Buna göre, ücretlerini yabancı bir memleketteki işverenden doğrudan doğruya alan hizmet erbabı tevkifatsız olarak elde ettiği ücret geliri için GVK’nın 95. maddesine göre yıllık beyanname ile beyan edecektir. Yabancı ülkelerde bulunan işverenlerden alınan ve tevkifata tabi olmayan ücretlerin (varsa Türkiye dahilindeki kazanç ve iratlarıyla birlikte) yıllık beyanname ile beyan edilmesi gerekmektedir. Buna göre, ücretlerini yabancı bir memleketteki işverenden doğrudan doğruya alan hizmet erbabına ödenen ücretlerden tevkifat yapılmayacağından ücret gelirini elde edenler tarafından yıllık beyanname ile beyan edilmesi gerekmektedir.

3. Türkiye’de bir işyeri olmayan yurtdışındaki firma ile iş sözleşmesi imzalayan kişiye ödenen tevkifatsız ücret gelirinin beyanı

Gelir Vergisi Kanununa göre, ücretlerini yabancı bir memleketteki işverenden doğrudan doğruya alan hizmet erbabı, tevkifata tabi tutulmayan ücret gelirini tutarı ne olursa olsun yıllık beyanname ile beyan etmesi gerekmektedir.