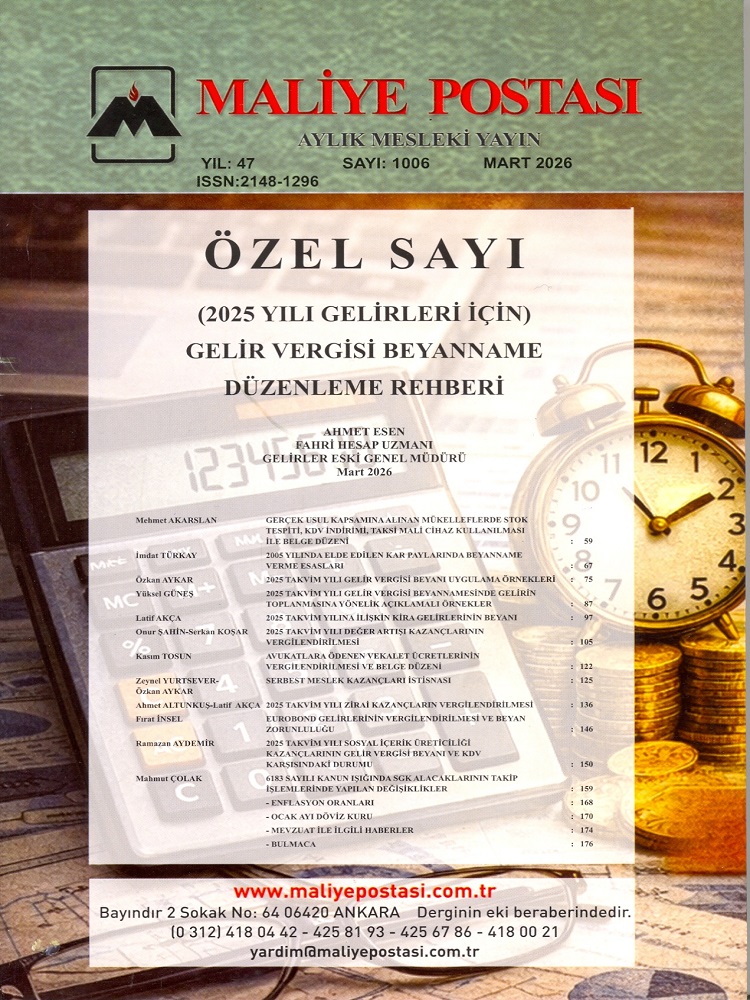

Maliye Postası Dergisi

REESKONT İŞLEMLERİNDE VADELİ ÇEKLER

Altar Ömer ARPACI

Ticari kazancının tespitinde iki temel ilke söz konusudur. Bunlardan birincisi tahakkuk esası, ikincisi ise dönemsellik esasıdır. Tahakkuk esasına göre, kazancın tespitinde ödeme veya tahsilat dikkate alınmaz. Bir hasılat unsurunun doğuşu(tahakkuku) yeterli olup tahsil edilmiş olması şart değildir. Aynı şekilde bir gider unsurunun doğuşu(tahakkuku) yeterli olup ödenmiş olması şart değildir. Burada tahakkuktan kasıt hasılat veya giderin mahiyet ve tutar olarak kesinleşmesidir.

Dönemsellik kavramı, işletmelerin sınırsız kabul edilen yaşam sürelerinin belli dönemlere bölünmesi ve her dönemin faaliyet sonuçlarının diğer dönemlerden ayrı olarak saptanmasını ifade etmektedir.1 seri no’lu Muhasebe Sistemi Uygulama Genel Tebliğinde dönemsellik kavramı aşağıdaki şekilde tanımlanmıştır.

“İşletmenin sürekliliği kavramı uyarınca sınırsız kabul edilen ömrünün, belirli dönemlere bölünmesi ve her dönemin faaliyet sonuçlarının diğer dönemlerden bağımsız olarak saptanmasıdır. Gelir ve giderlerin tahakkuk esasına göre muhasebeleştirilmesi, hasılat, gelir ve karların aynı döneme ait maliyet, gider ve zararlarla karşılaştırılması bu kavramın gereğidir.”

Dönemsellik ilkesine göre ise kazancın tespitinde bir hasılatın olumlu, giderin ise olumsuz unsur olarak dikkate alınabilmesi için söz konusu döneme ait olması gerekir. Bu ilkenin hukuki dayanağını ise Vergi Usul Kanunu’nun “aktif geçici hesap kıymetleri” ve “pasif geçici hesap kıymetleri” başlıklı 283 ve 287’nci maddelerinde bulmaktayız. Ticari kazancının vergilendirilmesinde dönemsellik ilkesi, tahakkuk esasının önüne geçmektedir. Fakat bu noktada göz ardı edilmemesi gereken bir diğer husus bir gelirin veya giderin kazancın tespitinde dikkate alınması için tahakkuk etmesinin şart olduğudur.

213 sayılı Vergi Usul Kanununun 258'inci maddesinde; değerlemenin, vergi matrahlarının hesaplanması ile ilgili iktisadi kıymetlerin takdir ve tespiti olduğu belirtilmiştir.Yine Vergi Usul Kanununun 281 ve 285’inci maddelerinde iktisadi işletmelere dahil alacak ve borçların değerlemesi düzenlenmiştir. Sözkonusu maddelerle, alacak ve borçların mukayyet değerleri ile değerlenmesi esası getirilmiştir. Ancak bazı mükelleflere zorunlu, bazılarına ise ihtiyari olarak senede bağlı alacak ve borçlarını değerleme gününün değerine getirmeleri imkanı vardır. Senede bağlı alacak ve borçların değerleme gününün değerine irca edilmesine “reeskont işlemi” denilmektedir. Reeskont işlemiyle, vadesi izleyen dönemlere isabet eden senetlerdeki tutarlarının içinde yer alan vade farkları, ilgili oldukları vergilendirme dönemleri itibariyle ayrıştırılmakta, izleyen vergilendirme dönemlerine isabet eden vade farkları cari yıl mali karın tespitinde dikkate alınmayıp izleyen dönem veya dönemlerin mali karını etkilemektedir.

Reeskont işleminin yapılmaması halinde, işlemlerini vadeli olarak gerçekleştiren firmaların tahakkuk kayıtları vade farkını da kapsayacağından, ticari faaliyetlerini peşin olarak yürüten firmaların vergi matrahları ile vadeli olarak yürüten firmaların vergi matrahları sırf satış şekli nedeniyle farklı olacaktır. Reeskont işlemiyle ayrıca, satışlarını peşin olarak gerçekleştiren firmalarla vadeli olarak gerçekleştiren firmalar arasında vergileme bakımından oluşan bu fark da giderilmektedir.

20.12.2009 tarihli Resmi Gazete'de yayımlanan 5941 sayılı Çek Kanunu ile 3167 sayılı Kanun yürürlükten kaldırılmış, Kanunun geçici 1 inci maddesinin beşinci fıkrası ile de "31.12.2011 tarihine kadar, üzerinde yazılı düzenleme tarihinden önce çekin ödenmek için muhatap bankaya ibrazı geçersizdir." hükmü ihdas edilmiş, bilahare 6273 sayılı Kanunun 6 ncı maddesiyle 5941 sayılı Kanuna eklenen geçici 3 üncü maddenin beşinci fıkrasında 31.12.2017 tarihine kadar üzerinde yazılı düzenleme tarihinden önce çekin ödenmek için muhatap bankaya ibrazı geçersiz sayılmıştır.

Sözkonusu kanuni düzenleme öncesi SPK, çeklerin vade konmak suretiyle alacak senedi yerine kullanılmakta olduğu gerçeğinden hareketle, bunların da reeskonta konu edilebileceğini tamim etmiş (Seri XI No:1 SPK Tebliğinin I/A-3 Bölümü), daha sonra aynı tebliğin 14’üncü maddesiyle bunun bir mecburiyet olduğu yolunda uygulama yapmaya başlamıştır. Bu durumda vadeli çek reeskontu SPK’na tabi işletmelerce yapılmaktadır.

Sözkonusu kanuni düzenleme öncesi vergisel açıdan Vergi Usul Kanunu’nun 281’inci maddesi uyarınca vadesi gelmemiş senede bağlı alacaklar reeskonta tabi tutulabilmekte olduğundan bir ödeme aracı olarak kullanılması ve görüldüğünde ödenmesi gereken çekin, karşılıklı irade beyanıyla vadeli olarak düzenlenip kabul edilmesi, çeke alacak senedi veya poliçe niteliğini kazandırmamaktaydı. Dolayısıyla, vadenin söz konusu olmadığı bu ödeme aracının reeskonta tabi tutularak hesaplanan reeskont tutarının gider yazılması mümkün değildi. Sözkonusu kanuni düzenlemeyi göz önüne alan Maliye Bakanlığınca 30.04.2013 tarih ve 64 sayılı Vergi Usul Kanunu sirküleri ile vadeli çeklerde reeskont uygulaması yapılabileceği kabul edilmiştir.

VADELİ ÇEKLERDE REESKONT