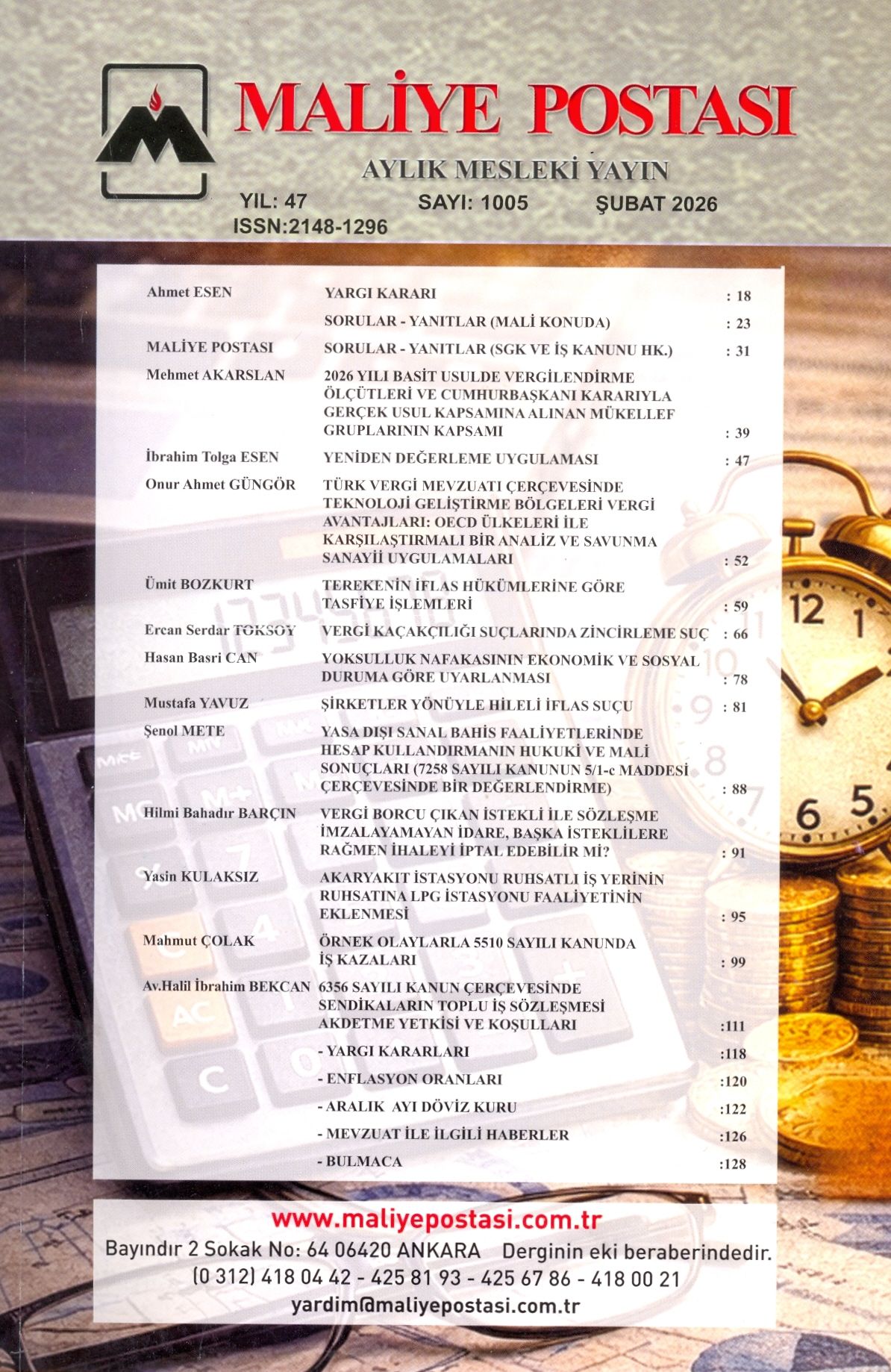

Maliye Postası Dergisi

GENÇ GİRİŞİMCİLERDE KAZANÇ İSTİSNASI

Mustafa Hakan ALEMDAROĞLU

I- GENEL AÇIKLAMALAR

193 sayılı Gelir Vergisi Kanununda yer alan düzenleme ile belirli şartları taşıyan gelir vergisi mükelleflerinin belirli bir tutara kadar olan kazançları gelir vergisinden istisna edilmiştir. Bu bağlamda 10.02.2016 tarihli ve 29620 sayılı Resmi Gazete ’de yayımlanarak yürürlüğe giren “6663 sayılı Gelir Vergisi Kanunu İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” ile 193 sayılı Gelir Vergisi Kanunun yeniden düzenlenen mükerrer 20’nci maddesi ile getirilen genç girişimcilerde kazanç istisnası ve yararlanma şartları aşağıda açıklanmaya çalışılacaktır.

II-GENÇ GİRİŞİMCİLERDE KAZANÇ İSTİSNASI NEVİ VE ÖZELLİKLERİ

1-Yasal Mevzuat

Gelir Vergisi Kanunun mükerrer 20. Maddesinde “Ticari, zirai veya mesleki faaliyeti nedeniyle adlarına ilk defa gelir vergisi mükellefiyeti tesis olunan ve mükellefiyet başlangıç tarihi itibarıyla yirmi dokuz yaşını doldurmamış tam mükellef gerçek kişilerin, faaliyete başladıkları takvim yılından itibaren üç vergilendirme dönemi boyunca elde ettikleri bu kazançlarının 75.000 Türk lirasına kadar olan kısmı, aşağıdaki şartlarla gelir vergisinden müstesnadır.

1. İşe başlamanın kanuni süresi içinde bildirilmiş olması,

2. Kendi işinde bilfiil çalışılması veya işin kendisi tarafından sevk ve idare edilmesi (Çırak, kalfa veya yardımcı işçi çalıştırmak ya da seyahat, hastalık, askerlik, tutukluluk ve hükümlülük gibi zaruri ayrılmalar dolayısıyla geçici olarak işinde bilfiil çalışmamak bu şartı bozmaz.),

3. Faaliyetin adi ortaklık veya şahıs şirketi bünyesinde yapılması hâlinde tüm ortakların işe başlama tarihi itibarıyla bu maddedeki şartları taşıması,

4. Ölüm nedeniyle faaliyetin eş ve çocuklar tarafından devralınması hâli hariç olmak üzere, faaliyeti durdurulan veya faaliyetine devam eden bir işletmenin ya da mesleki faaliyetin eş veya üçüncü dereceye kadar (bu derece dâhil) kan veya kayın hısımlarından devralınmamış olması,

5. Mevcut bir işletmeye veya mesleki faaliyete sonradan ortak olunmaması.

İstisna kapsamındaki faaliyetlerden kazanç elde edilmemesi veya istisna haddinin altında kazanç elde edilmesi hâllerinde dahi yıllık beyanname verilir.

Bu istisnanın, bu Kanunun 94 üncü maddesi uyarınca tevkif suretiyle ödenecek vergiye şümulü yoktur.” Açıklamalarına yer verilmiştir.

2-Genç Girişimcilerde Kazanç İstisnasından Yararlanma Şartları

Kanun lafzında açıkça belirtildiği üzere söz konusu istisna tam mükellef geliri vergisi mükelleflere tanınmış olup dar mükellef gerçek kişilerin istisnadan yararlanması mümkün olmayacaktır. Buna göre ticari, zirai veya mesleki bir faaliyeti icra etmek amacıyla adlarına ilk defa mükellefiyet tesis ettirilen, mükellefiyet başlangıç tarihi itibariyle yirmi dokuz yaşını doldurmamış tam mükellef gerçek kişilerin ticari, zirai veya mesleki kazançlarının 75.000 Türk Lirasına kadar olan kısmı; işe başlamanın kanuni süresi içinde bildirilmiş olması, kendi işinde bilfiil çalışılması veya işin kendisi tarafından sevk ve idare edilmesi ve mevcut bir işletmeye veya mesleki faaliyete sonradan ortak olunmaması şartlarının tamamının yerine getirilmesi durumunda faaliyete başlanılan takvim yılından itibaren üç vergilendirme dönemi boyunca gelir vergisinden istisna edilmiştir. Bununla birlikte faaliyetin adi ortaklık veya şahıs şirketi bünyesinde yapılması hâlinde tüm ortakların işe başlama tarihi itibarıyla bu maddedeki şartları taşıması gerekmektedir. Ölüm nedeniyle faaliyetin eş ve çocuklar tarafından devralınması hâli hariç olmak üzere, faaliyeti durdurulan veya faaliyetine devam eden bir işletmenin ya da mesleki faaliyetin eş veya üçüncü dereceye kadar (bu derece dâhil) kan veya kayın hısımlarından devralınmamış olması da sayılan şartlar arasındadır. İstisna kapsamındaki faaliyetlerden kazanç elde edilmemesi veya istisna haddinin altında kazanç elde edilmesi hâllerinde dahi yıllık beyanname verileceği, istisnanın Gelir Vergisi Kanununun 94 üncü maddesi uyarınca yapılacak tevkifata engel olmadığı hüküm altına alınmıştır.

2.1- İşe Başlamanın Kanuni Süresi İçinde Bildirilmesi