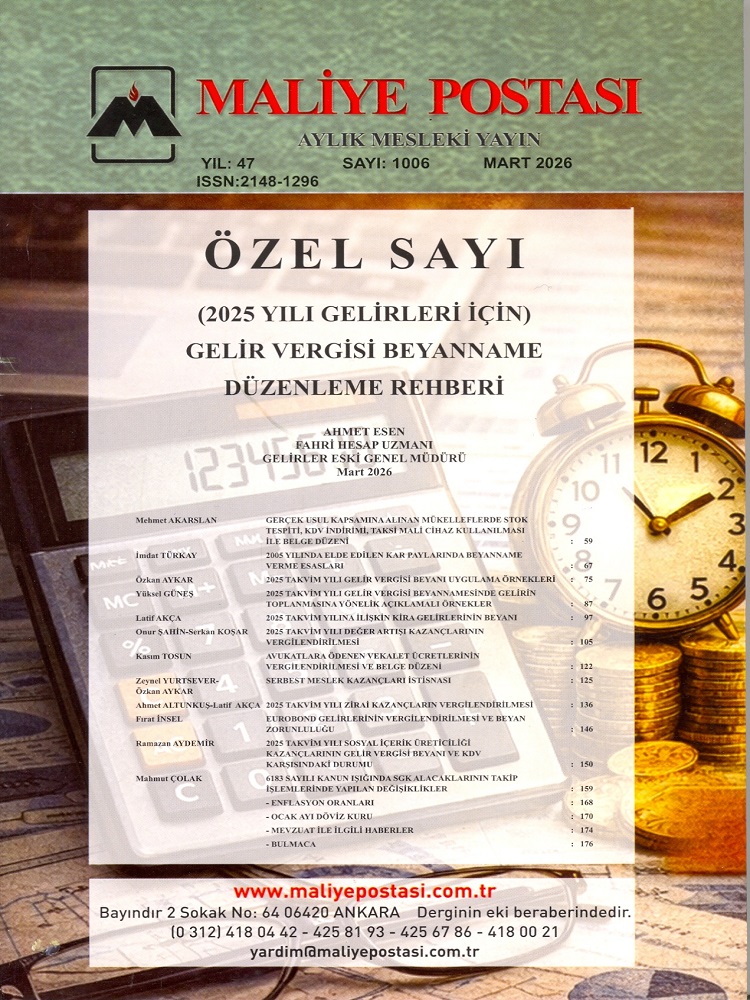

Maliye Postası Dergisi

GELİR VERGİSİ BEYANNAME DÜZENLEME REHBERİ

Ahmet ESEN

VERGİYE TABİ YILLIK GELİR

Vergiye tabi yıllık gelir, Gelir Vergisi Kanununun 1. maddesinde şöyle tanımlanmıştır.

“Gerçek kişilerin, gelirleri, GELİR VERGİSİNE TABİDİR. GELİR, bir gerçek kişinin bir takvim yılı içinde ELDE ETTİĞİ, kazanç ve iratların safitutarıdır. (GVK md. 1)

Bu tanımın ESASLI unsuru gelirin “ELDE” edilmesidir. Bir gelirin elde edilmesi, bu gelire hukuken ve fiilen sahip olmayı, onu yasalar çerçevesinde istenildiği şekilde kullanmayı, tasarruf etmeyi ifade etmektedir.

Geliri elde etmeden onu kullanmak mümkün değildir, gelirin kısıtlı olması, üzerinde ipotek veya blokaj gibi engelleyici işlemlerin bulunması gelirin elde edilmediğinin bir göstergesidir, bu halde gelir elde edilmemiş sayılır,

GELİRİN UNSURLARI ŞUNLARDIR

Gelire giren kazanç ve iratlar şunlardır.

1- Ticari kazançlar,

2- Zirai kazançlar,

3- Ücretler,

4- Serbest meslek kazançları,

5- Gayrimenkul sermaye iratları,

6- Menkul sermaye iratları,

7- Diğer kazanç ve iratlar (GVK md. 2)

Bu gelir unsurları elde edenlerin durumlarına göre ya beyan üzerinden veya tevkif suretiyle ya tek tek veya toplanmak suretiyle beyannameye göre vergiye tabi tutulur.

KAZANÇ VE İRADIN SAFİ OLMASI

Vergileme, kazanç ve iratların gerçek ve safi tutarlarına göre yapılır. Buna göre gelir elde edilirken yapılan her türlü harcama ve girdiler, safi gelirin hesabında dikkate alınarak indirim konusu yapılır ve arta kalan safi tutar üzerinden yıllık beyannameye göre vergilendirilir.

Ancak yıllık beyannameye göre beyan edilen gelir üzerinden de, eğer var ise Gelir Vergisi Kanununun 89’unu maddesinde yazılı indirimler de ayrıca dikkate alınır.

VERGİYE TABİ GELİR UNSURLARI YANINDA AYRICA ŞU GELİRLER DE GELİR UNSURU OLARAK VERGİLENDİRİLİR

1- ÜRETİM DESTEĞİ

Resmi kuruluşlar tarafından ticari veya zirai işletmelere, belirli kurallara göre karşılıksız olarak ve borç niteliği taşımayan nakdi yardımlar da yapılmaktadır. Bu yardımlar,

- İşletmenin korunması,

- İhracatı teşvik,

- Hükümet politikasına uyma zorunluluğu gibi işletmenin faaliyet hasılatındaki düşüklüğü veya faaliyet zararını gidermek için, sermaye katkısı niteliğinde olmayan mali yardımlarla (sübvansiyonlar), devletin bazı malları vergi, resim, harç ve benzeri yükümlülüklerden istisna etmesi yoluyla yapılan yardımlar (vergi iadeleri) ve satış tarihindeki vade farkları, ihracatla ilgili fiyat istikrar destekleme primi vb. hasılat kalemleri de

gelir kavramına dahildir. (TEK DÜZEN HESAP PLANI md.602)

2- SÜBVANSİYONLAR

Kamu veya diğer resmi kuruluşlar tarafından yapılan ve geri dönüşümü olmayan destekler de gelirin bir unsuru olarak vergiye tabi tutulur. Bu gelirler şunlardır.

- Vergi iadeleri (Devletin istisna ettiği mallara ait vergi iadeleri)

- İhracatla ilgili fiyat istikrar primi,

- %5’lik SSK primine ait Hazine desteği,

- Teşvik amaçlı SSK prim desteği,

Bu desteklerin hepsi işletme bünyesinde oluşan kazanç niteliğindedir ve bu nedenle gelir unsurları kabul edilerek yıllık beyana dahil edilerek vergilendirilir.

3- SERMAYE DESTEĞİ

Sermaye desteği ticari işletmenin faaliyetini kolaylaştırmak, üretimini artırmak, istihdam sağlamak ve işletmenin aktivitelerini geliştirmek için resmi kuruluşlarca yapılan destek olup, gelir niteliği taşımadığı için vergi konusuna girmez.

Ancak Gelir desteği ile sermaye desteğinin net olarak tanımlanması, desteği sağlayan resmi kuruluşlardan yazılı bilgi alarak vergileme konusuna giren destekler ile vergileme konusuna girmeyenlerin kesin olarak tespiti gerekmektedir, aksi halde vergi ziyaına sebebiyet verilmesi ihtimali mevcuttur.

4- SİGORTA TAZMİNATI

Aktif kıymetlerin, herhangi bir nedenden dolayı zarar görmesi halinde bu zararın sigorta şirketlerinden karşılanması gelir niteliği anlamını taşır.

Zarar gören veya pert haline düşen aktif kıymetler bunların kayıtlı değerleri üzerinden tamamen gider yazılarak aktifler arasından çıkarılır. Buna karşılık, bu kıymetler için sigorta şirketlerinden alınan sigorta tazminatları da bu kez gelir yazılır. Şu hususa dikkat ediniz.

AMORTİSMANA TABİ MALLARIN SATIŞ KARI

Amortismana tabi iktisadi kıymetlerin satılması halinde alınan bedel ile bunların envanter defterinde kayıtlı değerleri arasındaki fark kar veya zarar hesabına geçirilir.

Şu kadar ki, bu kıymetlerin yenilenmesi, işin mahiyetine göre zaruri bulunur ve bu hususta işletmeyi idare edenlerce karar verilmiş ve teşebbüse geçilmiş olursa bu takdirde, satış karı, yenileme giderlerini karşılamak üzere, pasifte geçici bir hesapta üç yıl süre ile tutulabilir. Her ne sebeple olursa olsun bu süre içinde kullanılmamış olan karlar üçüncü yılın vergi matrahına eklenir.

Öte yandan yeni değerlerin iktisabında kullanılan kar, yeni değerler üzerinden ayrılacak amortismanlara mahsup edilir, arta kalan değer olması halinde bu değer üzerinden amortisman ayrılmaya devam edilir. (VUK md 328)

AMORTİSMANA TABİ MALLARIN İGORTA TAZMİNATI

Yangın, sel, deprem, su basması gibi afetler yüzünden tamamen veya kısmen ziyaa uğrayan amortismana tabi iktisadi kıymetlere ait sigorta tazminatı, bunların net bilanço değerinden fazla veya eksik olması halinde bu fark kar veya zarar hesabına geçirilir.

Şu kadar ki alınan sigorta tazminatı ziyaa uğrayan malların yenilenmesi işin mahiyetine göre zaruri bulunur veya bu hususta işletmeyi idare edenlerce karar verilmiş ve teşebbüse geçilmiş olursa bu taktirde fazlası, yenileme giderlerini karşılamak üzere, pasifte geçici bir hesapta üç yıl süre ile tutulur. bu süre içinde kullanılmamış tazminat farkı kara eklenir.

Alınan tazminat fazlası yeni değer üzerinden ayrılarak amortismana mahsup edilir. (VUK md. 328)