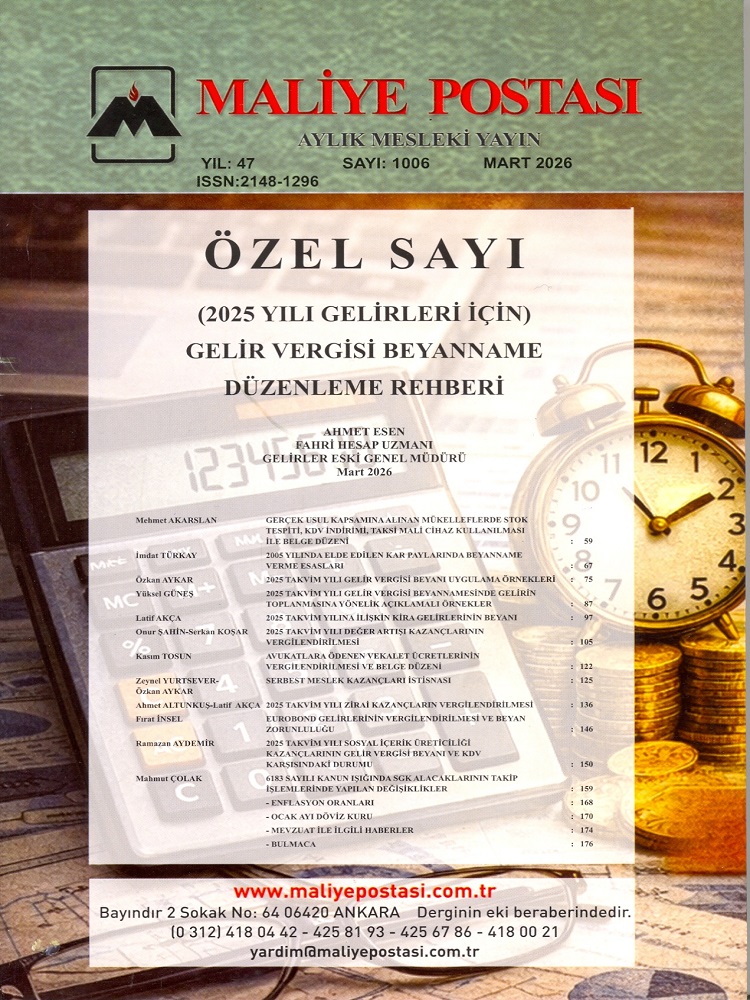

Maliye Postası Dergisi

GAYRİMENKUL VE TAŞIT SATIŞININ TİCARİ KAZANÇ SAYILDIĞI DURUMLAR İLE VERGİ MÜKELLEFİYETİNE ETKİSİ

Cihan TEKİN

1. GİRİŞ

Geçtiğimiz günlerde GİB tarafından bir takvim yılı içinde gerçekleştirilen gayrimenkul ve/veya taşıt alım-satımından elde edilen kazançların 193 sayılı Gelir Vergisi Kanunu açısından nasıl vergilendirileceğine ilişkin açıklamaların yer aldığı “ broşür yayınlanmıştır. Söz konusu broşürde gayrimenkul ve taşıt satışının gelir vergisi karşısındaki durumu ele alınmıştır.

Türkiye’ de ki vergi uygulamalarına bakıldığında yapılan ticari bir faaliyetin arızi veya sürekli olmasının kazancın mahiyetini etkilediği görülmektedir. Söz gelimi gayrimenkul alım-satımın düzenli olarak yapılması ticari kazanç sayılmaktayken, yerine göre tek gayrimenkul satışının değer artış kazancı olduğu görülmektedir.

Bu makalemizde gayrimenkul ve taşıt satışının vergi mükellefiyetine etkisi gelir vergisi yönünden ele alınacaktır.

2. GAYRİMENKUL VE TAŞIT KAVRAMI

193 Sayılı Gelir Vergisi Kanunu’ na göre gerçek kişilerin gelirleri gelir vergisine tâbidir. Gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır.

Gelire giren kazanç ve iratlar şunlardır:

1. Ticarî kazançlar,

2. Ziraî kazançlar,

3. Ücretler,

4. Serbest meslek kazançları,

5. Gayrimenkul sermaye iratları,

6. Menkul sermaye iratları,

7. Diğer kazanç ve iratlar.

Bunlardan gayrimenkul sermaye iradı, Gelir Vergisi Kanunu’nun 70 inci maddesinde yazılı mal ve hakların sahipleri, mutasarrıfları, zilyedleri, irtifak ve intifa hakkı sahipleri veya kiracıları tarafından kiraya verilmesinden elde edilen iratlardır.

Medeni Kanun’un 704. maddesine göre gayrimenkul mülkiyetinin konusunu; arazi, tapu kütüğünde ayrı sayfaya kaydedilen bağımsız ve sürekli haklar ile kat mülkiyeti kütüğüne kayıtlı bağımsız bölümler oluşturmaktadır. Gelir Vergisi Kanunu’nun 70 inci maddesinde Medeni Kanun’un 704. Maddesinde sayılan taşınmazlardan daha geniş kapsamlı mal ve haklar gayrimenkul sermaye iradının konusuna alınmıştır.

Motorlu taşıt ise, karada ve havada insan, hayvan ve eşya taşımaya yarayan ve makine kuvvetiyle hareket eden taşıtlardır.

193 sayılı Gelir Vergisi Kanunu’nun 37’nci maddesi hükmü uyarınca her türlü ticari ve sınai faaliyetlerden doğan kazançlar ticari kazançtır. Ticari faaliyet, emek ve sermaye unsurlarının birlikte kullanılarak devamlı bir organizasyona dayanan, zirai ve serbest meslek faaliyeti dışında kalan faaliyetlerdir.

3. GAYRİMENKUL VE TAŞIT SATIŞININ VERGİLENDİRİLMESİ

3.1. Gayrimenkul Satışının Değerlendirilmesi

193 sayılı Gelir Vergisi Kanunu’nun 37’nci maddesi hükmü uyarınca her türlü ticari ve sınai faaliyetlerden doğan kazançlar ticari kazançtır.

Bir faaliyetin ticari faaliyet olarak değerlendirilebilmesi için taşıması gereken bazı özellikler bulunmaktadır. Buna göre;

• Faaliyetin yerine getirilmesinin sermaye ve emeğe dayanıyor olması,

• Faaliyetin devamlı olması (Bir takvim yılı içinde birden fazla tekrarlanan veya birden fazla takvim yılında tekrarlanan işlemlerde de devamlılık olduğu varsayılacaktır.),

• Gelir getirici faaliyetlerin bir organizasyon dahilinde yapılmış olması (İşyeri açma, işçi çalıştırılması, ticaret siciline kaydolunması vb.),

• Müessesenin, ticari ve sınai bir müessese şekil ve mahiyetinde olması, gerekmektedir.

Gelir Vergisi Kanunu’nda belirtilen mal ve hakların elden çıkarılmasından doğan kazançlar ise değer artışı kazancıdır.

Gelir Vergisi Kanunun 82. maddesine göre; Gayrimenkullerin tahliyesi veya kiracılık hakkının devri karşılığında alınan tazminatlar ile peştemallıklar (kiracıya ait tesisat ve malların tahliye ve devri sırasında kiralayan veya yeni kiracıya devrinde doğan kazançlar dahil) ise arızi kazançlar arasında yer almaktadır.

Öte yandan uygulamada gayrimenkul alım satımının ticari bir organizasyon içerisinde yürütülmesi veya bu tür bir organizasyon içinde yürütülmemekle beraber;

• Aynı kişiye farklı tarihlerde,

• Farklı kişilere aynı tarihte,

• Birbirini izleyen yıllarda,

• Bir kısmının teslim alınan takvim yılı içinde toplu olarak, diğer kısmının ise takip eden takvim yılı içinde yine toplu olarak satılması, devamlı olarak gayrimenkul alım-satım işiyle uğraşıldığına karine teşkil edeceğinden, elde edilen kazanç ticari kazanç olarak değerlendirilmektedir.

Buna göre;