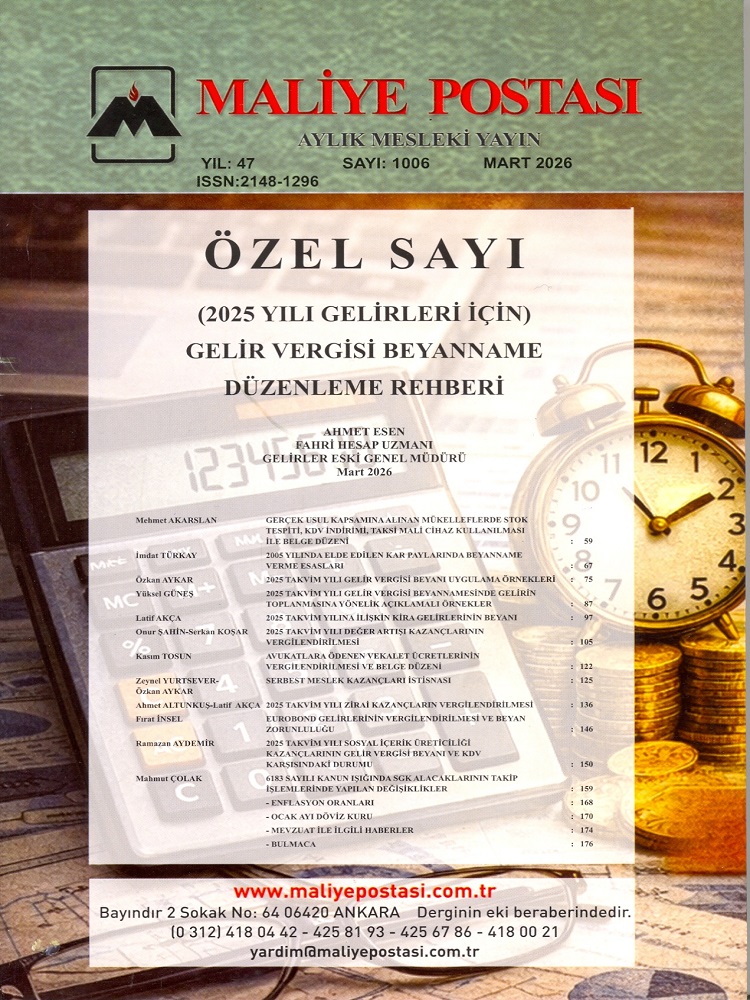

Maliye Postası Dergisi

CİRO PRİMLERİNİN VERGİLENDİRİLMESİ VE MUHASEBELEŞTİRİLMESİ

Günümüz ekonomik koşullarında firmalar satışlarını artırmak amacıyla bir takım pazarlama stratejileri geliştirmektedirler. Bunlardan biri de ciro primi uygulamasıdır. Firmalar genellikle yıl sonlarında olmak üzere belli bir dönem sonunda veya belli bir ciro aşıldığında sürekli mal alımında bulunan firmalara yada bayilerine ciro primi adı altında ödeme yapmaktadırlar. İşte bu ödemelerin nasıl vergilendirileceği ve muhasebesinin nasıl olacağı makalemizin konusunu oluşturmaktadır.

Ciro Primlerinin Vergilendirilmesi

Gelir ve Kurumlar Vergisi Yönünden Değerlendirme

193 sayılı GVK’nun 1.maddesine göre, gerçek kişilerin gelirleri gelir vergisine tâbidir. Gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır. Aynı kanunun 2.maddesinde gelirin unsurları sayılmış olup, gelire giren kazanç ve iratlardan birisinin de ticari kazanç olduğu belirtilmiştir. Söz konusu kanunun 37.maddesinde ticari kazancın tarifi yapılmış, her türlü ticari ve sınai faaliyetlerden doğan kazancın ticari kazanç olduğu belirtilmiştir.

5520 sayılı KVK’nun 1.maddesine göre, kurum kazancı, gelir vergisinin konusuna giren gelir unsurlarından oluşmaktadır. Aynı kanunun 6.maddesinde, kurumlar vergisinin mükelleflerin bir hesap dönemi içinde elde ettikleri safî kurum kazancı üzerinden hesaplanacağı ve safî kurum kazancının tespitinde, Gelir Vergisi Kanununun ticarî kazanç hakkındaki hükümlerinin uygulanacağı belirtilmiştir.

Ciro primi, bunu elde eden açısından bir gelirdir. Söz konusu gelirin yapılan ticari işle ilgili olması nedeniyle ticari kazanç olarak değerlendirilmesi gerekir. Dolayısıyla yukarıdaki kanun hükümleri doğrultusunda elde edenin gerçek kişi olması halinde ticari kazanç hükümleri, kurumlar vergisi mükellefi olması halinde kurum kazancı hükümleri doğrultusunda vergilendirilmesi gerekir. Ciro primini ödeyen açısından ise, bu bir satış iskontosudur ve gelir unsurunu azaltıcı bir etkisi bulunmaktadır.