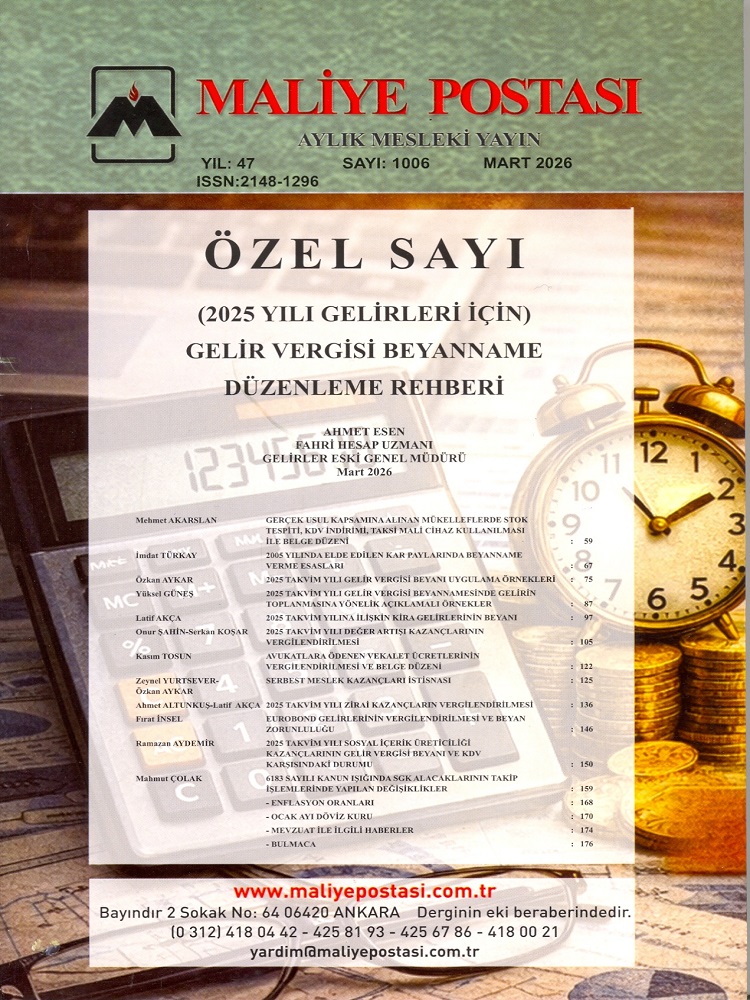

Maliye Postası Dergisi

BASİT USULE TABİ MÜKELELFLERİN 2019 TAKVİM YILINDA ELDE ETMİŞ OLDUKLARI TİCARİ KAZANCIN BEYANI VE ÖZELLİKLİ HUSUSLAR

Kadir AYDIN

1.GİRİŞ

193 sayılı Gelir Vergisi Kanunu’nun 1’inci maddesinde gelir bir gerçek kişinin bir takvim yılı içerisinde elde etmiş olduğu kazanç ve iratların safi tutarı olarak tanımlanmış ve gerçek kişilerin elde etmiş oldukları gelirlerin gelir vergisine tabi olduğu hüküm altına alınmıştır. Gerçek kişiler tarafından elde edilen ve gelir vergisine tabi olan kazanç unsurları ise ticari kazanç, zirai kazanç, ücret, serbest meslek kazancı, gayrimenkul sermaye iradı, menkul sermaye iradı ile diğer kazanç ve iratlardır.

Gelir Vergisi Kanunu’nun 37’inci maddesinde ticari kazanç;“her türlü ticari ve sınai faaliyetlerden doğan kazançlardır” şeklinde tanımlanmıştır. Kanunun aynı maddesinin dördüncü fıkrasında; "Ticari kazanç, Vergi Usul Kanunu hükümlerine ve bu kanunda yazılı gerçek (bilanço veya işletme hesabı esası) veya basit usullere göre tespit edilir." hükmüne yer verilerek ticari kazancın tespitinde iki usul benimsenmiştir.

Gelirleri sadece basit usulde tespit edilen ticari kazançtan ibaret olan mükellefler 2019 takvim yılı içerisinde elde etmiş oldukları gelirlerini 1-25 Şubat2020 tarihleri arasında yıllık gelir vergisi beyannamesi ileDefter-Beyan Sistemi üzerinden kayıtlı bulundukları vergi dairesine elektronik ortamda göndermeleri gerekmektedir. Verilen bu beyanname üzerinden hesaplanan vergilerin ilk taksiti en son 29 Şubat 2020 tarihinde, ikinci taksiti ise 30 Haziran 2020 tarihinde ödenecektir. Şayet mükelleflerin basit usulde tespit edilen ticari kazanç yanında beyana tabi başka bir gelirlerinin bulunması halinde, 2019takvim yılına ilişkin kazançlarıyıllık gelir vergisi beyannamesi ile 1-25 Mart 2020 tarihleri arasında Defter-Beyan Sistemi üzerinden kayıtlı bulundukları vergi dairesine elektronik ortamda gönderilecektir.

Bu çalışmamızda basit usule tabi olmanın genel ve özel şartları, basit usulden yararlanacak mükellefler, basit usulde ticari kazancın tespiti, 2019 takvim yılında elde edilen ve yıllık beyanname ile beyan edilecek basit usule tabi kazançlardan yapılacak indirimler Defter-Beyan Sistemiile beyannamenin verilmesi gereken süreler ve beyan üzerine hesaplanan verginin ödenmesi hususlarında açıklamalara yer verilecektir.

2.BASİT USULE TABİ OLMANIN GENEL VE ÖZEL ŞARTLARI

Mükelleflerin elde etmiş olduğu ticari kazancın basit usulde vergilendirilebilmesi için mükelleflerin Gelir Vergisi Kanunu’nda hüküm altına alınmış olan genel ve özel şartları bir arada sağlaması gerekmektedir. Bu şartlardan herhangi birini sağlayamayan mükelleflerin kazançların basit usule göre tespit edilmesi söz konusu değildir. Bu bölümde basit usule tabi olabilmek için gerekli genel ve özel şartlar ile ortaklıklarda basit usulün uygulanma şartlarına yer verilecektir.

2.1. BASİT USULE TABİ OLMANIN GENEL ŞARTLARI

Mükelleflerin basit usule tabi olabilmeleri için gerekli olan genel şartlar Gelir Vergisi Kanunu’nun 47’inci maddesinde hüküm altına alınmış olup bu şartlar aşağıda sıralanmıştır:

Mükellefin kendi işinde bilfiil çalışması veya işinin başında bulunması gerekmektedir. Şöyle ki; küçük ticaret ve sanat erbabı olmanın en belirgin özelliği sermayeden daha ziyade bedeni çalışmaya dayanmakta olmasıdır. Ancak mükellefin işinde yardımcı işçive çırak kullanması, seyahat, hastalık, ihtiyarlık, askerlik, tutukluluk vehükümlülük gibi zaruri ayrılmalar dolayısıyla geçici olarak bilfiil işininbaşında bulunmamak bu şartı bozamamaktadır. Ayrıca, ölüm halinde, iş sahibinindul eşi veya küçük çocukları namına işe devam olunduğu takdirde,bunların bilfiil işin başında bulunup bulunmamalarına bakılmamaktadır.

İşyeri mülkiyetinin iş sahibine ait olması halinde emsal kira bedeli,kiralanmış olması halinde 2019 takvim yılı için belirlenen yıllık kira bedeli toplamının büyükşehir belediyesınırları içinde 9.000 TL büyükşehir belediye sınırları dışındaki yerlerde 6.000 TL’yi aşmaması gerekmektedir.

Son olarak basit usulde vergilendirme uygulamasından faydalanmak isteyen mükelleflerin ticari, zirai veya mesleki faaliyetler dolayısıyla gerçek usulde gelir vergisine tabi olmaması gerekmektedir.

2.2. BASİT USULE TABİ OLMANIN ÖZEL ŞARTLARI