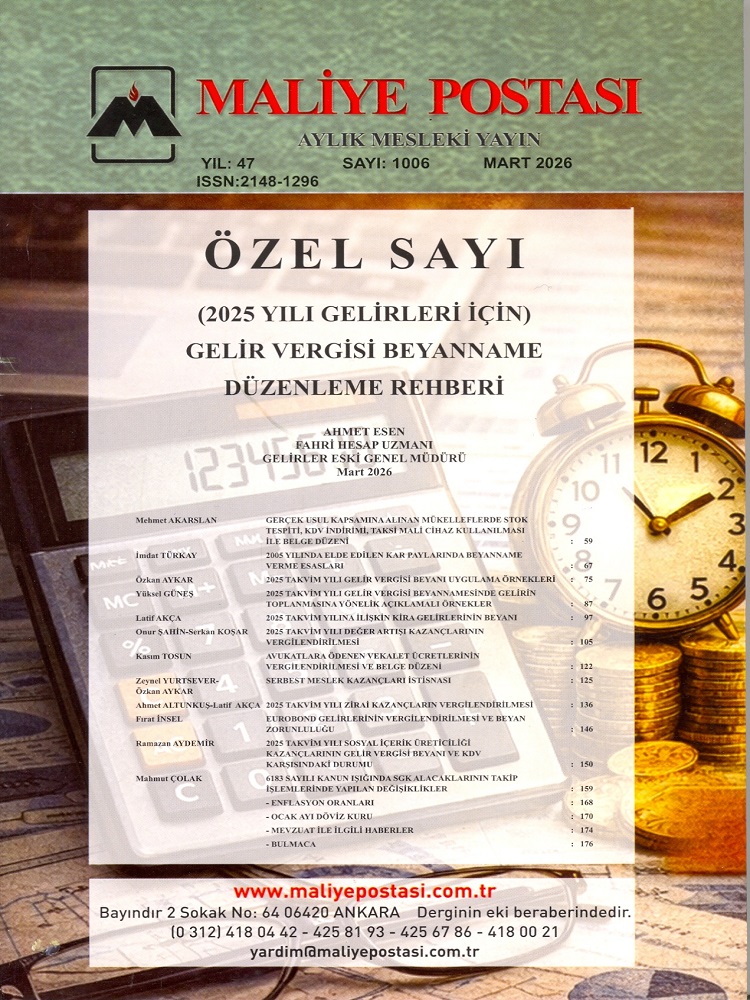

Maliye Postası Dergisi

YURT DIŞI İNŞAAT, ONARIM, MONTAJ İŞLER İLE TEKNİK HİZMETLERDE ÇALIŞANLARIN ÜCRET ÖDEMELERİNDE GELİR VERGİSİ İSTİSNASI

Özkan AYKAR

1.GİRİŞ

193 sayılı Gelir Vergisi Kanununun 23 üncü maddesinin birinci fıkrasına 7420 sayılı Kanunun 2 nci maddesiyle eklenen (19) numaralı bentle, yurt dışında yapılan inşaat, onarım, montaj işleriyle teknik hizmetlerde çalışan hizmet erbabına, fiilen yurt dışındaki çalışmaları karşılığı işverenin yurt dışı kazançlarından karşılanarak 1/12/2022 tarihinden itibaren (bu tarih dahil) yapılan ücret ödemeleri gelir vergisinden istisna edilmiştir.

Bu yazıda söz konusu ücret ödemelerinde gelir vergisinden istisnasının uygulamasına ilişkin açıklama ve bilgilere yer verilecektir.

2. KONUYA İLİŞKİN YASAL DÜZENLEMELER

193 sayılı Gelir Vergisi Kanununun 1 inci maddesiyle gerçek kişilerin gelirleri gelir vergisine tabi tutulmuş olup, gelirin bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarı olduğu belirtilmiştir.

Anılan Kanunun 3 üncü maddesinin birinci fıkrasının (1) numaralı bendinde ise Türkiye’de yerleşmiş olan gerçek kişilerin Türkiye içinde ve dışında elde ettikleri kazanç ve iratların tamamı üzerinden tam mükellefiyet esasında vergilendirileceği hükme bağlanmıştır.

Aynı Kanunun 4 üncü maddesinde;

“Aşağıda yazılı kimseler Türkiye’de yerleşmiş sayılır:

1.İkametgahı Türkiye’de bulunanlar (İkametgah, Kanunu Medeninin 19 uncu ve müteakip maddelerinde yazılı olan yerlerdir.);

2. Bir takvim yılı içinde Türkiye’de devamlı olarak altı aydan fazla oturanlar (Geçici ayrılmalar Türkiye’de oturma süresini kesmez.)”

hükmüne yer verilmiştir.

Bu hükümlere göre, ikametgahı Türkiye’de bulunan veya bir takvim yılı içinde Türkiye’de devamlı olarak altı aydan fazla oturan gerçek kişiler Türkiye’de yerleşmiş sayılacaklarından, elde ettikleri gelirlerin tam mükellefiyet esasına göre gelir vergisine tabi tutulması gerekmektedir.

193 sayılı Gelir Vergisi Kanununun 61 inci maddesinde, “Ücret işverene tabi ve belirli bir işyerine bağlı olarak çalışanlara hizmet karşılığı verilen para ve ayınlar ile sağlanan ve para ile temsil edilebilen menfaatlerdir.” hükmü yer almış olup, aynı Kanunun 94 üncü maddesinde ise tevkifat kapsamına giren ödemeler bentler halinde sayılarak (1) numaralı bendinde; hizmet erbabına ödenen ücretler ile 61 inci maddede yazılı olup ücret sayılan ödemelerden (istisnadan faydalananlar hariç) 103 ve 104 üncü maddelere göre gelir vergisi tevkifatı yapılacağı hükme bağlanmıştır.

3/11/2022 tarihli ve 7420 sayılı Gelir Vergisi Kanunu ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun 2 nci maddesi ile 193 sayılı Kanunun 23 üncü maddesinin birinci fıkrasına “19. Yurt dışında yapılan inşaat, onarım, montaj işleri ile teknik hizmetlerde çalışan hizmet erbabına, fiilen yurt dışındaki çalışmaları karşılığı işverenin yurt dışı kazançlarından karşılanarak yapılan ücret ödemeleri.” şeklinde bent eklenmiştir.

Aşağıda, yurt dışında yapılan inşaat, onarım, montaj işleriyle teknik hizmetlerde çalışan hizmet erbabına, fiilen yurt dışındaki çalışmaları karşılığı işverenin yurt dışı kazançlarından karşılanarak 1/12/2022 tarihinden itibaren (bu tarih dahil) yapılan ücret ödemelerinde gelir vergisinden istisnası hakkında bilgilere yer verilmiştir.

3. İSTİSNANIN KAPSAMI, YARARLANMA ŞARTLARI VE UYGULAMASI

193 sayılı Gelir Vergisi Kanununun 23 üncü maddesinin birinci fıkrasına 7420 sayılı Kanunun 2 nci maddesiyle eklenen (19) numaralı bentle, yurt dışında yapılan inşaat, onarım, montaj işleriyle teknik hizmetlerde çalışan hizmet erbabına, fiilen yurt dışındaki çalışmaları karşılığı işverenin yurt dışı kazançlarından karşılanarak 1/12/2022 tarihinden itibaren (bu tarih dahil) yapılan ücret ödemeleri gelir vergisinden istisna edilmiştir.

Hizmet erbabına yapılan ücret ödemelerinin gelir vergisinden istisna edilebilmesi için;

- Hizmet erbabının, yurt dışında yapılan inşaat, onarım, montaj işleri ile teknik hizmetlerde çalışması,

- Hizmetin hizmet erbabınca fiilen yurt dışında verilmesi,

- Hizmet erbabına yapılacak ödemenin yurt dışı kazançlardan karşılanması,

gerekmektedir.

Yurt dışında yapılan inşaat, onarım, montaj işleri ve teknik hizmetlerle ilgili olmak ve fiilen yurt dışında bulunarak hizmet verilmesi kaydıyla yönetim, idare, muhasebe ve benzeri hizmetlerde çalışanlar da söz konusu istisnadan faydalanabilecektir.

Yurt dışında yapılan inşaat, onarım, montaj işleriyle teknik hizmetlerde çalışan hizmet erbabına yurt dışı şube tarafından yapılan ücret ödemeleri tevkifata tabi tutulmayacağı gibi gelir vergisinden istisna edilen bu gelirler için hizmet erbabınca yıllık gelir vergisi beyannamesi verilmeyecektir.

Örnek : Merkezi Türkiye’de olan (D) Şirketi, yurt dışında bir inşaat işi üstlenmiş ve söz konusu işte çalıştırmak üzere Türkiye’den 40 hizmet erbabı götürmüştür. Hizmet erbabının ücretleri (D) Şirketinin yurt dışı şubesi tarafından ödenmektedir.

Bu durumda, söz konusu hizmet erbabına yurt dışındaki inşaat işinde fiilen çalışmaları karşılığı olarak yurt dışı şube tarafından yapılan ücret ödemeleri gelir vergisinden istisna olduğundan, bu gelirler için hizmet erbabı tarafından yıllık gelir vergisi beyannamesi verilmeyecektir.

Yurt dışında çalışan hizmet erbabının ücretlerinin yurt dışı şube adına Türkiye’deki şirket (merkez) tarafından ödenmesi istisnanın uygulanmasına engel teşkil etmeyecektir. Bu durumda, Türkiye’deki şirket (merkez) tarafından gelir vergisi tevkifatı yapılmayacağı gibi söz konusu ücret gelirleri için hizmet erbabı tarafından da yıllık gelir vergisi beyannamesi verilmeyecektir.

Örnek : Merkezi Türkiye’de olan (E) Şirketi, yurt dışında üstlenmiş olduğu inşaat işi için şirketin yurt dışı şubesinde çalıştırmak üzere Türkiye’den 50 hizmet erbabı götürmüştür. Yurt dışı şubede çalışan hizmet erbabının ücretleri yurt dışı şube kazançlarından karşılanmak suretiyle merkez tarafından ödenmektedir.