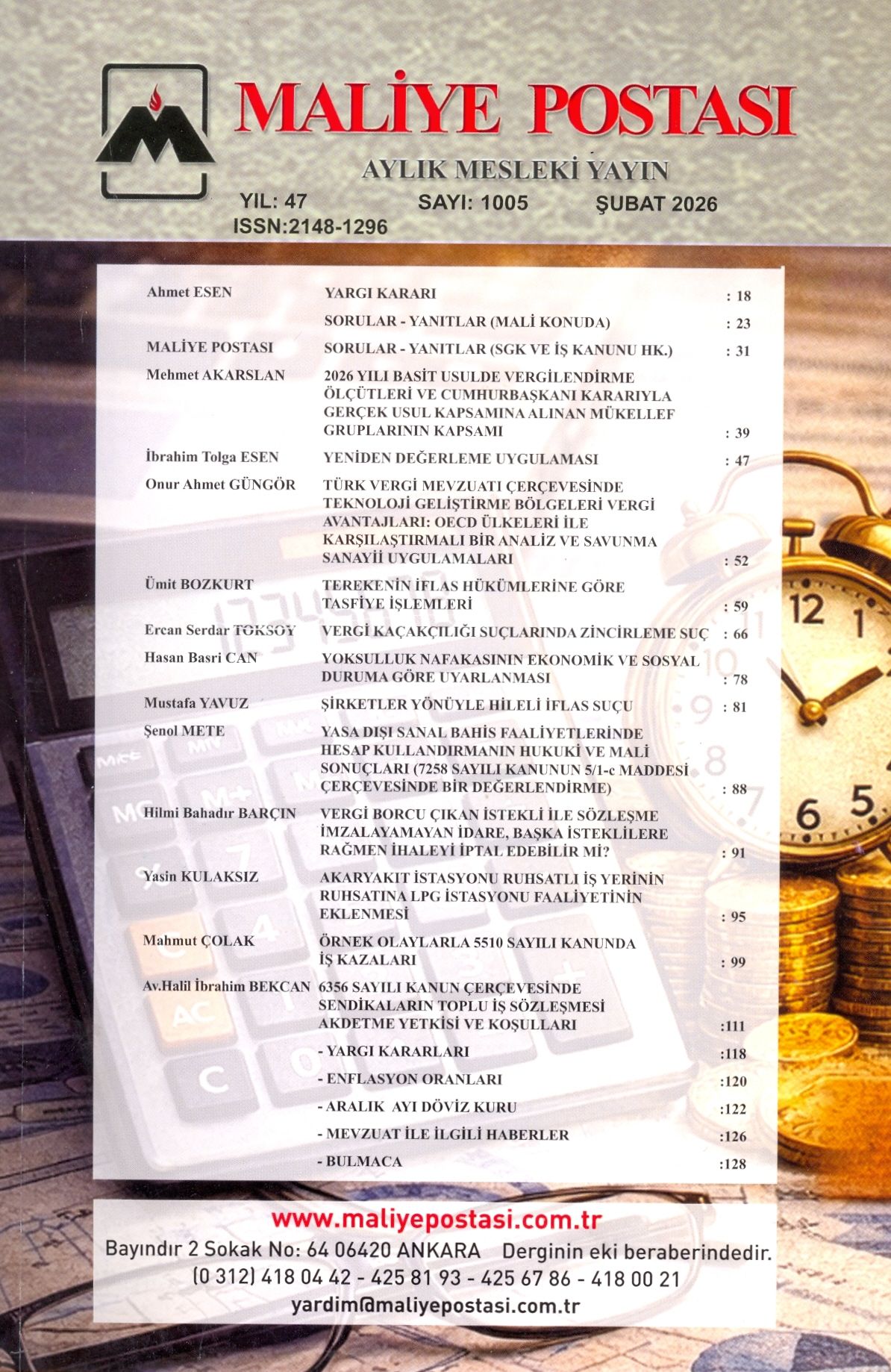

Maliye Postası Dergisi

ŞEHİR İÇİ YOLCU TAŞIMACILIĞINDA HASILAT ESASLI VERGİLENDİRME VE GEÇİCİ VERGİ ORANI

Ertan AYDOĞAN

1. Giriş

19.07.2019 tarihinde yayımlanan 7186 sayılı Gelir Vergisi Kanunu İle Bazı Kanunlarda Değişiklik Yapılması Hakkında Kanun ile193 sayılı Gelir Vergisi Kanunu’nun mülga 113 üncü maddesi yeniden ihdas edilmiş olup, gelir ve kurumlar vergisi matrahının hesaplamasına yönelik olarak ‘hasılat esaslı kazanç tespiti’ yeni bir yöntem olarak kabul edilmiştir. Söz konusu yöntemin usul ve esasları ile ilgili olarak 309 seri No’lu Gelir Vergisi Genel Tebliği 03.12.2019 tarihinde Resmi Gazetede yayımlanmıştır.

Anılan tebliğ, şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden gelir veya kurumlar vergisi mükelleflerinin, söz konusu faaliyetlerinden elde ettikleri vergiye tabi kazançlarının 193 sayılı Kanunun 113 üncü maddesinde düzenlenen Hasılat Esaslı Kazanç Tespiti yoluyla tespit edilmesine ilişkin açıklamaları kapsamaktadır. Bu çalışmada, uygulamaya ilişkin Kanunda yer alan şartları sağlayan mükelleflerin, faaliyetlerine ilişkin fatura karşılığında yapılan giderleri hasılattan düşüp düşmeyecekleri ve geçici vergi dönemlerinde söz konusu kazançlar için uygulanacak vergi oranı hususunda bilgi verilecektir.

2. Hasılat Esaslı Vergilendirme

Hasılat esaslı kazanç tespiti uygulamasından, şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden gelir veya kurumlar vergisi mükelleflerinden bu hususta talepte bulunanlar yararlanmaktadır. Mükelleflerin hasılat esaslı kazanç tespiti uygulamasından faydalanılabilmesi için;

a) Uygulamadan yararlanmak isteyen mükelleflerin şehir içi yolcu taşımacılığı faaliyetinde bulunması,

b) Bu faaliyetlerden kaynaklanan hasılatın tamamının elektronik ücret toplama sistemleri aracılığıyla elde edilmesi,

c) Gelir veya kurumlar vergisi yönünden bağlı olunan vergi dairesine uygulamadan yararlanma hususunda yazılı olarak talepte bulunulması

Şarttır.

Hasılat esaslı kazanç tespiti usulüne geçmek isteyen mükelleflerin, gelir veya kurumlar vergisi yönünden bağlı bulundukları vergi dairesine bir dilekçe ile başvurarak bu usule geçme hususunda talepte bulunmaları gerekmektedir. Bu mükelleflerin, başvurularına ilişkin dilekçelerine uygulamadan yararlanma şartlarını sağladıklarına dair bilgi ve belgeleri eklemeleri gerekmektedir.

Talepleri kabul edilen mükellefler, söz konusu bildirimin kendilerine tebliğ edildiği tarihi takip eden yılın başından itibaren hasılat esaslı kazanç tespiti usulüne geçeceklerdir. Aralık ayı içerisinde bu hususta başvuruda bulunan mükelleflerden şartları sağlayanlar için vergi dairelerince bir sonraki takvim yılı içerisinde kendilerine yazı ile bildirim yapılanlar, bildirimin yapıldığı takvim yılının başından itibaren hasılat esaslı kazanç tespiti usulüne geçeceklerdir. Yeni işe başlayan mükelleflerden kazançlarını bu usule göre tespit etmek isteyenlerin, işe başlama bildirimiyle birlikte hasılat esaslı kazanç tespiti usulünden faydalanmak istediklerini ayrı bir dilekçe ile belirtmeleri gerekmektedir. Bu mükellefler, söz konusu taleplerinin kabul edilmesi halinde işe başlama tarihinden itibaren hasılat esaslı kazanç tespiti uygulamasından yararlanacaklardır.

Bununla birlikte Şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden mükelleflerden başvuruları vergi dairesi tarafından kabul edilenler, söz konusu faaliyetlerinden elde ettikleri gayrisafi hasılatlarının %10’unu bu faaliyetlerine ilişkin vergiye tabi kazanç olarak beyan edeceklerdir. Şehir içi yolcu taşımacılığı faaliyetine ilişkin vergiye tabi kazancın hasılat esaslı kazanç tespiti usulüne göre hesaplanmasında, bu faaliyete ilişkin giderler dikkate alınmayacak ve bu usule göre tespit edilen kazanca herhangi bir indirim veya istisna uygulanmayacaktır. Hasılat esaslı kazanç tespiti usulüne geçen mükelleflerin şehir içi yolcu taşımacılığı faaliyetleri yanında vergiye tabi başkaca faaliyetlerinin veya kazanç ya da iratlarının bulunması halinde, şehir içi yolcu taşımacılığı faaliyetlerine ilişkin gider veya maliyetlerini, vergiye tabi diğer kazanç veya iratlarının tespitinde dikkate almaları mümkün değildir. Bu mükellefler, diğer faaliyetlerinden dolayı elde ettikleri kazanç veya iratları nedeniyle 193 sayılı Kanunun 113 üncü maddesi hükmünden de faydalanamayacaklardır.

Şehir içi yolcu taşımacılığı faaliyeti ile bu kapsama girmeyen işlerin birlikte yapılması halinde müşterek genel giderler, bu faaliyetler ile ilgili olarak cari yılda oluşan maliyetlerin toplam maliyetler içindeki oranı dikkate alınarak dağıtılacaktır. Bu dağıtım sonucunda müşterek genel giderlerden şehir içi yolcu taşımacılığı faaliyetine düşen pay, diğer faaliyetlere ilişkin vergiye tabi kazancın ve gelir ya da kurumlar vergisi matrahının tespitinde dikkate alınmayacaktır. Hasılat esaslı kazanç tespiti usulüne geçen ve şehir içi yolcu taşımacılığı faaliyetleri yanında vergiye tabi başkaca faaliyetleri de bulunan mükelleflerce, söz konusu uygulama kapsamında bulunan ve bulunmayan faaliyetlerine ilişkin hasılat, maliyet ve gider unsurlarının ayrı ayrı izlenmesi, uygulama kapsamındaki faaliyete ait hasılat, maliyet ve gider unsurlarının, diğer faaliyetlerle ilişkilendirilmemesi ve kayıtlarının da bu ayrımı sağlayacak şekilde tutulması gerekmektedir.

Şehir içi yolcu taşımacılığı faaliyetine ilişkin kazançları hasılat esaslı kazanç tespiti usulüne göre hesaplanan mükellefler, bu usule geçtikleri tarihten itibaren iki yıl geçmeden bu usulden çıkamayacaklardır. Bu usulden çıkmak isteyen mükellefler, iki yıllık sürenin tamamlanması kaydıyla, gelir veya kurumlar vergisi yönünden bağlı bulundukları vergi dairesine verecekleri dilekçelerine istinaden, takip eden yılın başından itibaren hasılat esaslı kazanç tespiti usulünden çıkabileceklerdir.

3. Hasılat Esaslı Vergilendirmede Geçici Vergi Oranı