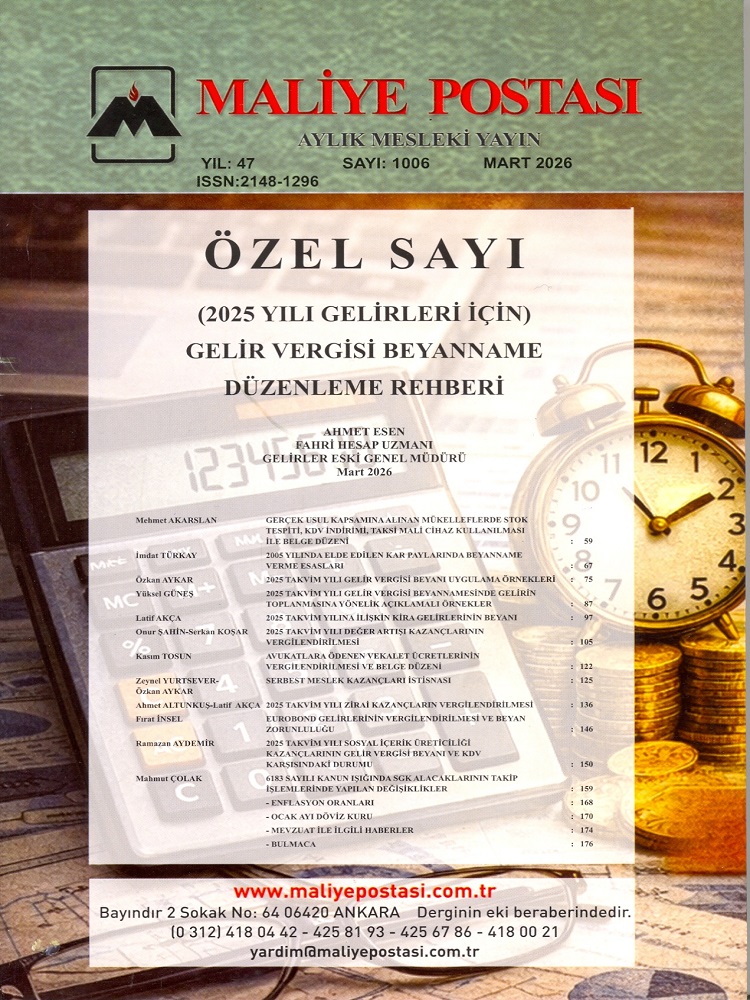

Maliye Postası Dergisi

KATMA DEĞER VERGİSİ İNDİRİMİ İHTİYARİ Mİ ZORUNLU MU?

Sedat ÖZEKEZ

1.GİRİŞ

KDV’nin konusuna giren işlemler, 3065 sayılı Kanunun 1’inci maddesinde sayılmış olup, mal teslimi veya hizmet ifalarının verginin konusuna girebilmesi için, Türkiye’de ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılmış olmaları veya aynı maddede belirtildiği üzere, “diğer” faaliyetler kapsamında yapılmaları gerekir. İthalatta ise prensip olarak her türlü mal ve hizmet ithali vergiye tabidir.

3065 sayılı Kanunun (29/1) inci maddesine göre mükellefler, yaptıkları vergiye tabi işlemler üzerinden hesaplanan KDV’den, faaliyetlerine ilişkin olarak, kendilerine yapılan teslim ve hizmetler dolayısıyla hesaplanarak düzenlenen fatura ve benzeri vesikalarda gösterilen KDV’yi veyahut ithal ettikleri mal ve hizmetler dolayısıyla ödedikleri KDV’yi indirebilirler.

Mükellef, işi ile ilgili olarak satın aldığı veya ithal ettiği mallar veyahut yaptırdığı hizmetler dolayısıyla hesaplanan vergiyi, teslim ettiği mallar veya yaptığı hizmetler dolayısıyla hesaplanan KDV’den indirir ve aradaki farkı vergi dairesine yatırır. Mükellefin indirim konusu yaptığı vergi ise daha önceki safhada vergi dairesine intikal ettirilmiştir.

Vergi indirimi, vergilendirme dönemleri itibarıyla olur. Mükellefler bir vergilendirme döneminde teslim ettiği mallar dolayısıyla hesaplanan KDV toplamından, sadece o malların alışında hesaplanan vergiyi değil, aynı vergilendirme döneminde satın aldığı diğer mallar dolayısıyla düzenlenen fatura ve benzeri vesikalarda gösterilen KDV’yi de indirebilirler. Bunun doğal sonucu olarak bir vergilendirme döneminde indirilecek KDV toplamı, mükelleflerin vergiye tabi işlemleri dolayısıyla hesaplanan KDV toplamından fazla olabilir. Bu takdirde, aradaki fark bir sonraki vergilendirme dönemine devredilerek, o döneme ait indirilecek vergi tutarına eklenir.

KDV esas itibarıyla vergi indirimi mekanizmasına dayanan bir vergilendirme şekli olmakla beraber, uygulamada, vergi indirimine imkân tanınmayan bazı haller Kanunun 30’uncu maddesinde sayılmıştır.

Katma Değer Vergisi Kanunu’nun 58’inci maddesine göre ise mükellefin vergiye tabi işlemleri üzerinden hesaplanan Katma Değer Vergisi ile mükellefçe indirilebilecek Katma Değer Vergisi, Gelir ve Kurumlar Vergisi matrahlarının tespitinde gider olarak kabul edilemeyecektir.

2. İNDİRİLEMEYECEK KATMA DEĞER VERGİSİ

KDV esas itibarıyla vergi indirimi mekanizmasına dayanan bir vergilendirme şekli olmakla beraber, uygulamada, vergi indirimine imkân tanınmayan bazı haller Kanunun 30’uncu maddesinde sayılmıştır. Buna göre aşağıda açıklanan vergiler, mükellefin vergiye tabi işlemleri üzerinden hesaplanan KDV’den indirilmez.