Haberler

ÜCRETLERDE VERGİ İSTİSNASININ UYGULAMASI HAKKINDA TEBLİĞ

Ücretlerin asgari ücret tutarına kadar olan bölümünden gelir ve damga vergisi alınmaması hakkında uygulamaya ilişkin açıklamaların yapıldığı Gelir Vergisi Genel Tebliği (Seri No: 319) Resmi Gazete'de yayımlandı.

Gelir Vergisi Genel Tebliği (Seri No: 319) 'un tamamını okumak için tıklayın.

Gelir Vergisi Kanununun 23 üncü maddesinin birinci fıkrasına eklenen (18) numaralı bent ile 1/1/2022 tarihinden itibaren yapılan ücret ödemelerine uygulanmak üzere, hizmet erbabının ödemenin yapıldığı ayda geçerli olan asgari ücretin aylık brüt tutarından işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi düşüldükten sonra kalan tutarına isabet eden ücretleri gelir vergisinden istisna edildi.

İstisna nedeniyle alınmayacak olan vergi, ilgili ayda aylık asgari ücret üzerinden hesaplanması gereken vergiyi aşmayacak . Hizmet erbabının birden fazla işverenden ücret alması halinde istisna sadece en yüksek olan ücrete uygulanacak.

Yönetim ve denetim kurulu üyelerine ödenen huzur hakkı, bilirkişilere, resmi arabuluculara, eksperlere, spor hakemlerine, sporculara yapılan ödemeler gibi ücret sayılan ödemelerin vergilendirilmesinde, Kanunun 23 üncü maddesinin birinci fıkrasının (18) numaralı bendinde düzenlenen asgari ücret istisnası uygulanacak.

Ücret gelirlerinin vergilendirilmesinde, maaş ödemesinin yanı sıra aynı dönemde yapılan ve ücret olarak değerlendirilen prim, ikramiye, huzur hakkı, mesai ücreti, döner sermaye ücreti, ek ders ücreti gibi ödemeler de dikkate alınmak suretiyle kümülatif matrah esas alınarak vergilendirme yapılır. İlgili dönemlerde uygulanan indirim ve istisnalar bu ödemelerin toplamına bir kez uygulanır. Dolayısıyla ilgili ayda yapılan ücret ve ücret sayılan ödemelerin toplamına asgari ücrete kadar olan istisna bir kez uygulanacak.

1/1/2022 tarihinden itibaren asgari geçim indirimi uygulaması kaldırıldığından bu tarihten itibaren yapılan ücret ödemelerinde asgari geçim indirimi uygulanmayacak.

Hizmet erbabının ücret gelirinin, ilgili ayda geçerli olan asgari ücretin brüt tutarı kadar olması halinde, brüt tutardan, işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi kesintisi yapılacak, gelir vergisi ve damga vergisi kesintisi yapılmayacak.

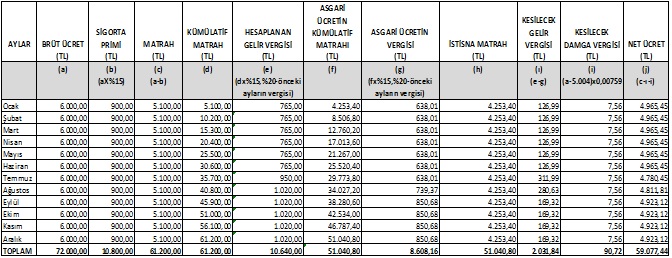

Örnek : İşveren (A)’nın işyerinde asgari ücretli olarak çalışan Bay (B)’nin, 2022 yılı için brüt ücreti 5.004 TL’dir. Bay (B)’ye bu ücreti dışında, mesai, sosyal yardım, prim ve benzeri başkaca bir ödeme yapılmamaktadır. Bay (B)’ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

Hizmet erbabının asgari ücretiyle birlikte mesai ücreti, sosyal yardım, ikramiye gibi ücret sayılan gelirler elde etmesi durumunda ise toplam ücret gelirinin; ilgili ayda geçerli olan asgari ücretin aylık brüt tutarından işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi düşüldükten sonra kalan kısmı gelir vergisinden istisna olacak, bu tutarı aşan kısım vergilendirilecek. İstisna tutarını aşan kısmın vergilendirilmesinde, istisna kapsamında olan matrah da dikkate alınarak vergi tarifesinin uygulanacak dilim ve vergi oranı belirlenecektir. İstisna suretiyle sağlanan menfaat asgari ücretin ilgili ayda hesaplanan vergisini geçemeyecek.

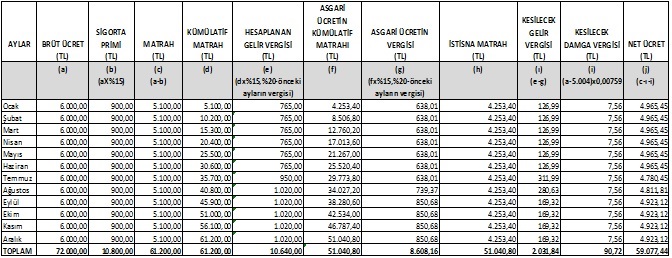

Örnek : İşveren (C)’nin işyerinde asgari ücretli olarak çalışan Bayan (D)’nin, 2022 yılı için brüt ücreti 5.004 TL’dir. Bayan (D)’ye bu ücreti dışında, aylık mesai ve sosyal yardım olarak da 996 TL ödeme yapılmaktadır. Bayan (D)’ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacak.

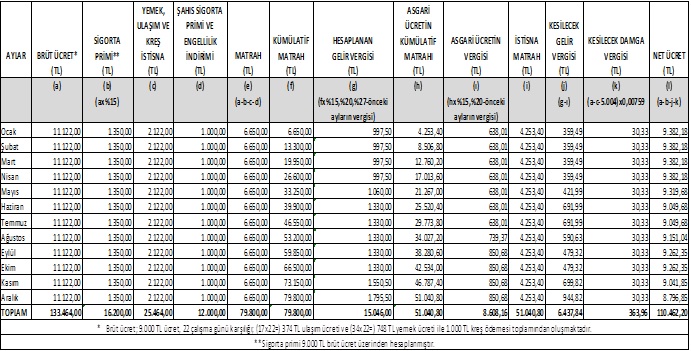

Örnek : İşveren (J)’nin işyerinde çalışan Bayan (K)’nin, 2022 yılı için brüt ücreti 9.000 TL’dir. İşveren (J), ayrıca, Bayan (K)’ye çalıştığı her bir gün için yemek hizmetinde kullanılmak üzere yemek kartına günlük 34 TL, ulaşım hizmetinde kullanılmak üzere ulaşım kartına günlük 17 TL yüklemekte, çocuğunu gönderdiği özel kreş için de kreş işletmesine 193 sayılı Kanunun 23 üncü maddesinin birinci fıkrasının (16) numaralı bendi kapsamında 1.000 TL ödeme yapmaktadır.

Bayan (K)’nin kendi adına ödediği 500 TL şahıs sigorta primi ödemesi bulunmaktadır.

Bayan (K), 3. derece (2022 yılı için 500 TL) engelli vergi indiriminden faydalanmaktadır.Bayan (K)’ye 2022 yılı ilgili aylarda yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

a) Kazançları basit usulde tespit edilen ticaret erbabı yanında çalışanların,

b) Özel hizmetlerde çalışan şoförlerin,

c) Özel inşaat sahiplerinin ücretle çalıştırdığı inşaat işçilerinin,

ç) Gayrimenkul sermaye iradı sahibi yanında çalışanların,

elde ettikleri ücretler, işverenlerin tevkifat yapma yükümlülüğü bulunmadığından tevkifata tabi olmayan ücret kapsamında değerlendirilecek.

Bu kapsamda bulunan hizmet erbabı vergi karnesi almayacak ve karnesini vergi dairesine ibraz ederek

vergilerini tarh ve tahakkuk ettirmeyecek .

Bu kapsamda bulunan hizmet erbabının 1/1/2022 tarihinden itibaren elde ettiği ücret gelirlerine ilişkin matrahlarının, asgari ücretin yıllık gelir vergisi matrahını aşmaması halinde, istisna kapsamına giren bu ücretleri için yıllık beyanname verilmeyecek.

Hizmet erbabının elde ettiği ücret gelirlerinin, istisna tutarını aşması halinde ise elde edilen ücret gelirinin tamamı yıllık gelir vergisi beyannamesi ile beyan edilecek ve hesaplanan gelir vergisinden asgari ücret üzerinden hesaplanan yıllık gelir vergisi mahsup edilerek ödenecek vergi hesaplanacak.

Örnek: Basit usule tabi mükellefin yanında çalışan Bay (İ), tevkif suretiyle vergilendirilmemiş aylık brüt 6.000 TL ücret geliri elde etmektedir. Bay (İ) tevkif suretiyle vergilendirilmemiş 2022 yılı toplam ücret gelirini yıllık beyannameyle beyan edecek ve yıllık beyanı üzerine yapılacak hesaplama aşağıdaki şekilde olacaktır.

|

BAY (İ) NİN YILLIK BEYANI |

||||||

|

BRÜT ÜCRET |

SİGORTA PRİMİ |

MATRAH |

HESAPLANAN GELİR VERGİSİ |

İSTİSNA MATRAH |

ASGARİ ÜCRETİN VERGİSİ |

ÖDENECEK GELİR VERGİSİ (TL) |

|

72.000,00 |

10.800,00 |

61.200,00 |

10.640,00 |

51.040,00 |

8.606,16 |

2.031,84 |

Vergi, SGK, İş, Ticaret Mevzuatı ile ilgili güncel konularda sorularınıza cevap almak; uygulamaya yönelik makaleleri düzenli olarak takip etmek için siz de abonemiz olun.

Bu ve diğer konularda abonelerimizin sorularına verdiğimiz cevapları okumak için tıklayın.

Dergimizde yayımlanmış bazı makaleler için tıklayın.

Yayımladığımız Özelge ve Danıştay Kararlarını incelemek için tıklayın.

ÇEVRESEL ETKİ DEĞERLENDİRMESİ YÖNETMELİĞİNDE DEĞİŞİKLİK

AKARYAKITTAN ALINAN ÖTV'DE EŞEL MOBİL UYGULAMASI HAKKINDA 10995 SAYILI CUMHURBAŞKANI KARARI

2025 YILI GELİRLERİ İÇİN BEYANNAME VERME DÖNEMİ BAŞLADI

KARAYOLLARI TRAFİK KANUNUNDA DEĞİŞİKLİK YAPILMASINA DAİR 7574 SAYILI KANUN

KOOPERATİFÇİLİK PROJE DESTEK YÖNETMELİĞİNDE DEĞİŞİKLİK

MÜCBİR SEBEP İLAN EDİLEN YERLERDE TİCARİ DEFTERLERİN KAPANIŞ ONAYI SÜRELERİNİ UZATABİLECEK

TAKSİLERE 1 EYLÜL 2026 TARİHİNE KADAR FİŞ FATURA DÜZENLEYEBİLEN CİHAZ TAKMA ZORUNLULUĞU GETİRİLDİ

TAŞINMAZLARIN MÜZAYEDE MAHALLERİNDE SATIŞINDA KDV

YAPILMAKTA OLAN YATIRIMLAR HESABININ ENFLASYON DÜZELTMESİ FARKLARI

SERBEST BÖLGELER UYGULAMA YÖNETMELİĞİNDE DEĞİŞİKLİK

SGK ALACAKLARININ TECİLİ VE TAKSİTLENDİRİLMESİNE DAİR DÜZENLEMELER

KENTSEL DÖNÜŞÜM YÖNETMELİĞİNDE KARAR SÜRECİNİ HIZLANDIRMAYA YÖNELİK DÜZENLEMELER YAPILDI

YAPI YAKLAŞIK BİRİM MALİYETLERİ - MÜTEAHHİTLİK KARNELERİ VE İŞ BİTİRME BELGELERİ KATSAYILARI - PROJE VE KONTROLLUK İŞLERİNDE FİYAT ARTIŞI

İTHALATTA GÖZETİM VE KORUNMA ÖNLEMİ UYGULAMALARI KAPSAMINDA HESAPLANAN KDV'NİN İNDİRİMİ